대표적인 3개의 친환경 ETF들을 소개해 보고자 한다.

1. ICLN( iShares Global Clean Energy ETF)

글로벌 친환경 ETF 중 가장 큰 자산 운용 규모를 보이고 있는 대표적인 ETF이다. BlackRock에서 운용하고 있으며 0.42%의 수수료를 가지고 있다. 글로벌 기업들이 포트폴리오에 포함되면 수수료가 높은 것을 알 수 있다. 2008.1.24일날 상장한 매우 오래된 ETF임을 알 수 있다. 자산 운용 규모는 5.4B(약 6조 4천억)이며 거래량은 5,825,800으로 매우 우량한 ETF이다. 배당은 0.67%로 수수료 보다 높다. 총 77개의 종목을 보유하고 있으며 글로벌 우량 주식 위주로 편성되어 있다. 라지캡(13B)이 전체 보유 종목의 53% 정도를 차지하고 있다. 친환경 주식들이 거대 기업들 보다는 중소형주들이 많은데 글로벌 거대 친환경 기업들을 포트에 많이 함유하고 있다는 것을 보여준다.

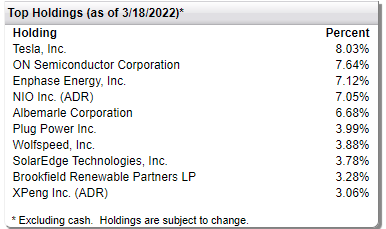

ICLN은 태양광에 초점을 맞춘 TAN과 다르게 다양한 친환경 회사에 두루 투자하고 있다. 상위 보유 종목은 다음과 같다.

1위 ENPH는 태양광 인버터 회사이고, 2위 VWS는 풍력 터빈 설계, 제조, 설치업체이다. 3위 ED는 뉴욕시와 웨스트 체스터 카운티에 전기와 천연가스 공급 업체이다. 4위 ORSTED는 해양 및 육상 풍력 발전 단지, 태양광, 에너지 저장 시설, 바이오 에너지 플랜트 건설등에 참여하는 업체이다. 5위 SEDG는 태양광 인버터 회사이고 6위 PLUG는 수소 연료 전지 시스템의 설계, 개발, 제조에 참여하는 업체이다. 7위 SSE는 다국적 에너지 회사이다. 영국에 발전소를 운영하고 있으며 해상풍력단지를 건설하고 수력 발전을 운영하고 있다. 8위 EDP는 포르투갈 최대의 전기 생산 유통 공급업체이다. 9위 IBE는 다국적 전력 회사로 영국, 미국, 스페인, 포르투갈, 라틴 아메리카에서 전력을 생산, 유통, 거래하는 업체이다. 10위 968은 태양광 유리 제조 업체이다. 기업들을 보면 전 세계의 다양한 친환경 업체임을 확인할 수 있다.

보유 종목의 산업 비중을 보면 유틸리티와 반도체 장비, 신재생에너지, 에너지 장비 등이 높은 비중을 차지하는 것을 알 수 있다.

국가별 보유 비중을 보면 미국이 높긴 하지만 전체의 40%가 되지 않는다. 전 세계에 골고루 분포되어 있고 EU 지역 비중이 크다는 것을 알 수 있다. 중국 비중은 6.5%로 적정한 수준이다.

성과에 대한 부분은 다른 친환경 업체들과 한꺼번에 비교해 보는 것으로 하자.

2. QCLN(First Trust NASDAQ Clean Edge Green Energy Index Fund)

FirstTrust에서 운용하고 있으며 수수료는 0.6%이다. 2007.2.8에 상장하였으며 총 자산 규모는 2.2B(약 2조 6천억)이다. 거래량은 290,100으로 자산 규모에 비해서는 작은 편이지만 준수한 편임을 알 수 있다. 배당률은 0.1%이고 총 65개의 종목을 보유하고 있다.

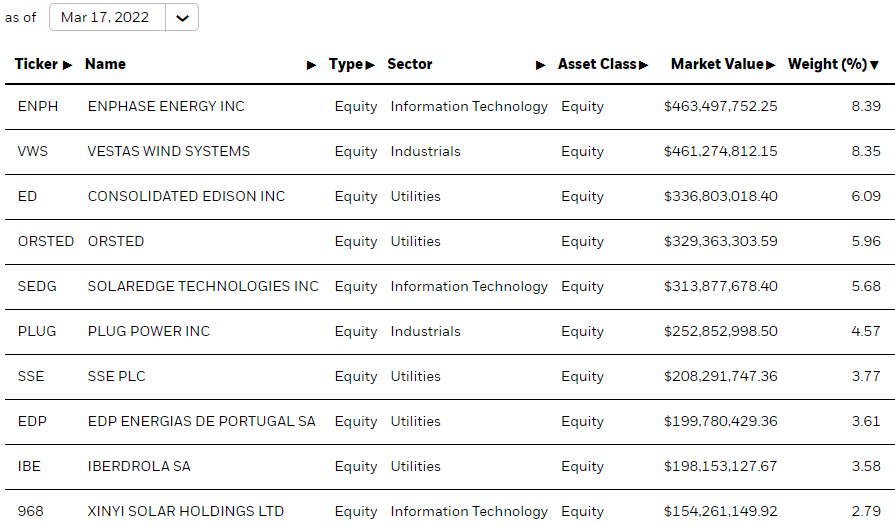

상위 보유 종목을 살펴보자.

ICLN과는 다르게 전기차 업체들(TSLA, NIO, XPENG)들과 광산 업체 Albemarle이 눈에 띈다. 전기차에도 투자하고 싶다면 QCLN이 좋은 선택이 될 수 있다. 1위 업체 TSLA는 전기차 1위 업체이고 2위 ON은 센서, 전원관리, SoC 칩등 다양한 반도체를 만드는 회사이다. 3위 ENPH는 태양광 컨버터 회사이고, 4위 NIO는 중국 전기차 회사이다. 5위 ALB는 전기차 배터리의 중요 재료인 리튬 업체이면서 석유 정제, 에너지 저장, 작물 보호 등 다양한 화학 서비스를 제공하는 업체이기도 하다. 6위 PLUG는 수소 연료 전지 시스템의 설계, 개발, 제조에 참여하는 업체이고 7위 WOLF는 탄화규소 기술과 생산을 담당하는 회사이다. 8위 SEDG 역시 태양광 컨버터 회사이고 9위 BEP는 재생 에너지 발전을 하는 업체이다. 10위 XPEV는 중국 전기차 회사이다.

보유한 종목들을 나눠보면 재생 에너지 장비와 모빌리티, 반도체 비중이 큰 것을 알 수 있다. 친환경이지만 에너지를 직접 생산하거나 만들어진 전기를 유통하는 유틸리티 업체보다는 친환경 에너지를 만드는 중요 소재나 부품, 친환경 에너지를 활용하는 모빌리티 산업에 좀 더 많은 투자를 하고 있는 ETF임을 알 수 있다.

국가별 비중을 살펴보면 미국의 비중이 큰 것을 알 수 있다. ICLN에 비해 국가별 분포는 미국에 치중되어 있음을 확인할 수 있다. 미국에 좀 더 많은 비중 노출을 원하고 전기차가 포함되면 좋겠다고 생각한다면 QCLN도 좋은 선택이 될 수 있다.

3. PBW(Invesco WilderHill Clean Energy ETF)

Invesco에서 운용하고 있으며 0.61%의 수수료를 가지고 있다. 2005.3.3일에 상장되었으며 자산규모는 1.3B(약 1.5조원)이며 거래량은 1,288,400으로 ETF 자체로는 안정적인 상품이다. 배당률이 1%로 수수료보다 높아서 사실 상 수수료는 없다고 생각해도 된다. 총 80개의 종목으로 구성되어 있다. PBW는 라지캡의 비중이 11% 밖에 되지 않고 스몰캡의 비중이 매우 높다. 즉 중소형주 위주의 포트로 구성된 ETF라고 생각하면 된다. 그래서 매우 큰 유동성을 보여준다.

1위 SQM은 리튬, 염화칼륨, 요오드 등을 생산하는 업체이고, 2위 SUNL은 주거용 태양열 시스템 설치 및 기타 주택 개선자금을 제공하는 업체이다. 3위 IEA는 미국 전역의 재생 에너지, 전통 전력 인프라 산업을 위한 인프라 제공업체이다. 4위 PLL은 리튬 회사이며 5위 JKS는 태양광 모듈제조에서 태양광 발전까지 수직 계열화를 마친 기업이다. 6위 EVGO는 전기차 충전 업체이고 7위 SOL은 태양광 발전 프로젝트 개발, 건설, 파이낸싱 서비스를 담당하는 기업이다. 8위 DQ는 폴리실리콘 제조업체이고 9위 CSIQ는 다국적 태양열 발전 회사이다. 10위 WWD는 에너지 제어 및 최적화 솔루션 제공 업체이다. 중소형주가 많다보니 아무래도 조금 낯선 업체들이 많은 것을 알 수 있다.

섹터별로 나눠보면 산업재 섹터가 많이 포함되어 있다.

국가별 비중을 보면 미국에 상당히 치중되어 있는 것을 알 수 있다.

우리가 살펴본 3개 모두 각각의 특징이 있다. 글로벌 전역에 투자할 것이냐(ICLN) 미국 중심인데 전기차 비중을 높여서 투자할 것인가(QCLN) 미국 중심인데 중소형주에 투자할 것인가(PBW)에 따라 결정을 하면 될 것이다.

친환경 기업들이 세부 비즈니스 모델을 명확하게 이해해서 투자하기가 쉽지 않기 때문에 정확히 아는 기업이 아닌 산업에 투자할 때는 역시 ETF가 맘 편한 투자가 될 수 있다. 특히 PBW의 경우 미국의 중소형주가 많이 포함되어 있기 때문에 정책 변수에 가장 민감하게 반응한다. 바이든 대통령의 친환경 인프라 법안 통과가 확정될 때 가장 크게 이익을 볼 수 있는 ETF를 하나 고르라면 PBW가 될 것이다.

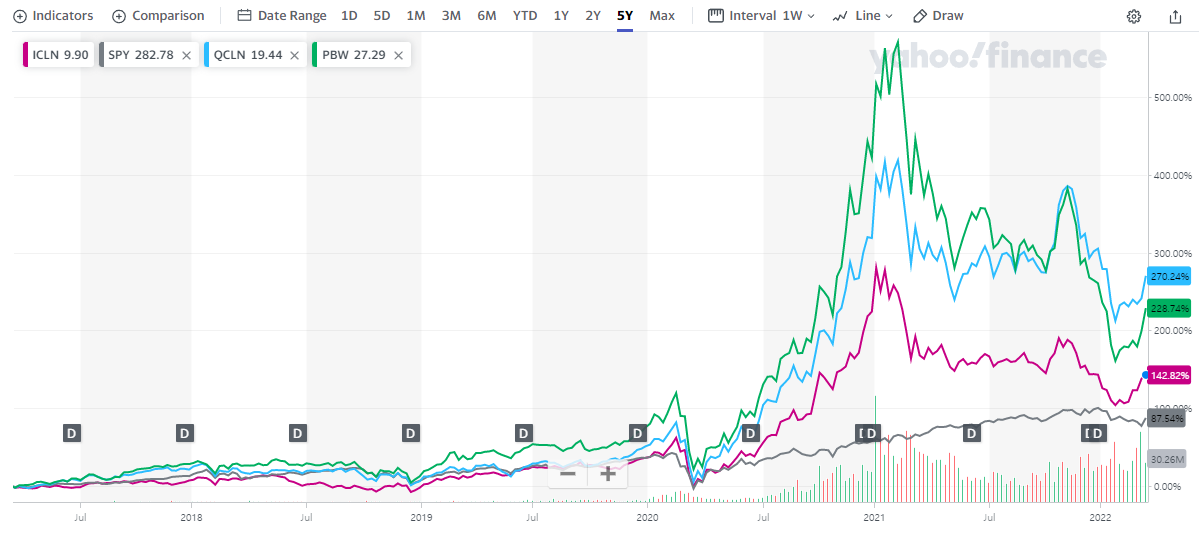

3개 ETF의 YTD와 5년 성과를 살펴보자.

연초 대비 수익률(YTD)를 보면 ICLN 성과가 가장 좋다. 그리고 변동폭을 봐도 ICLN이 가장 안정적인 것을 확인할 수 있다. QCLN과 PBW의 경우 시장 지수를 하회하고 있다.

5년 성과를 살펴보자. PBW의 엄청난 변동성을 확인할 수 있다. 중소형주라서 자금이 유입될 때 엄청난 퍼포먼스를 만들어 낼 수 있다. 빠지는 것도 무시무시하긴 하다. 그래도 5년 수익률은 모두 시장 지수를 크게 아웃퍼폼 하고 있는 모습이다. 변동성이 적은 만큼 ICLN의 수익률도 낮다는 것을 알 수 있다.

친환경 에너지의 세상으로 가는 것이 확실하고 이번 전쟁으로 그 시기가 당겨질 것을 확신하는 분들은 친환경 ETF에 좀 더 투자해 보는 것도 좋을 것이다. 친환경에 쏟는 힘이 유럽이 미국보다 클 것 같다고 생각한다면 ICLN이 좋은 선택이 될 수 있다. EU 투자 비중이 높기 때문에 EU가 투자하는 수혜를 입을 수 있기 때문이다. 미국의 친환경 산업이 앞으로 크게 발전하고 전기차의 성장성도 높게 본다면 QCLN이 적합하다. 혹은 정책적으로 미국은 일자리를 만들고 중국과의 에너지 패권에서 승리하기 위해서 이 산업에 있어 많은 지원을 앞으로도 하게 될 것이라고 생각한다면 PBW가 좋은 선택이 될 수 있다.

어떤 생각과 가설로 접근하냐에 따라 목적에 맞게 고르면 될 것이다. 나역시 지금은 보유하고 있지 않지만 재생 에너지로의 전환 속도가 더 빨라질 것으로 생각하기 때문에 ETF로 투자를 접근해보고자 한다. 다만 최근에 단기 급등한 부분이 있어서 당장 확 매수를 하기 보다는 조금씩 분할 매수를 하거나 5월에 양적 긴축 등의 우려로 변동성이 커진다면 그 때 일정 %를 담아볼까 생각한다.

'ETF 이야기' 카테고리의 다른 글

| [대형주] 대형성장주, 대형가치주 - MGK, MGV (1) | 2023.12.05 |

|---|---|

| [인플레이션 헷지2] 원자재 관련 ETF - GUNR (0) | 2023.12.05 |

| [배당] 배당 ETF 4종 - DGRO, VIG, SCHD,NOBL (1) | 2023.12.05 |

| [친환경]특정 섹터 친환경 ETF - TAN, URA (1) | 2023.12.05 |

| [인플레이션 헷지1] 농축산물 관련 ETF - DBA, MOO (0) | 2023.12.05 |